вибір читачів

Популярні статті

В останніми роками в фінансовому світі міцне місце зайняли електронні платіжні системи, що пов'язано з активною еволюцією грошей як засобу платежу. У розвинених країнах цей процес бурхливо розвивається протягом останніх сорока років, а в Росії - з початку 90-х років, результатом якого стали електронні гроші.

Отже, що ж собою являє електронна платіжна система? Коротко електронні платіжні системи (ЕПС) можна описати як технологію прямих взаєморозрахунків між учасниками угоди без додаткових умовностей (міжбанківські перекази, вказівка особистих даних та ін.) За допомогою Інтернету. У поєднанні з оперативністю, застосування ЕРС посприяло різкому розвитку електронної комерції. Сьогодні ЕРС - зручний спосіб розрахунків для операторів стільникового зв'язку, Інтернет-провайдерів, великих магазинів і багатьох ін. Спробуємо зрозуміти, як це відбувається.

Електронні гроші (ЕГ) пройшли три етапи розвитку. Перший етап - магнітні кредитні та дебетові карти з широким використанням ЕПС. Другий етап - впровадження смарт-карт (з збереженої сумою). Ці ЕГ не замінили їх власникам готівку, а лише зробили розпорядження банківськими рахунками більш ефективним. Так основний зміст ЕД набув нового значення: поєднання переваг готівкового та електронного обігу грошової маси. Третій етап розвитку електронної грошової форми - «мережеві гроші» - вже дозволили здійснювати «он-лайн» платежі.

Сьогодні в якості ЕРС застосовується кілька основних технологій платіжних систем:

Перші з них - найбільш популярні в світі - працюють зі звичайними кредитними (пластиковими) картами (Visa, MasterCard і т.п.). Друга технологія заснована на використанні цифрових еквівалентів чеків і готівки (NetCash, NetChex, NetBill і т.д.). Третя (т.зв. платіжні шлюзи) являє собою категорію електронних платіжних систем, які транслюють переваги реальних готівки в Інтернет-світ (Citybank, DigiCash, PayCash, WebMoney та ін.). Розглянемо докладніше особливості кожного типу ЕПС.

Уже давно став традицією розрахунок пластиковою картою при online-покупках. Оплата кредиткою, яка приймається величезною кількістю інтернет-магазинів в усьому світі, дуже популярна. До слова, наявність психологічного фактора - невідчутність ЕД - грає не останню роль. Як наслідок - розплачуючись карткою, її власник зазвичай легко витрачає набагато більше, ніж при розрахунку готівкою. Безумовно, ця обставина на руку інтернет-магазинах. У Росії їх поки не багато, тому даний сервіс не дуже розвинений в силу ряду суб'єктивних і об'єктивних обставин.

Тим не менш, не тільки інтернет-магазини вітають застосування кредитних карт. Їх із задоволенням беруть і offline-продавці, що властиво як світового ринку, так і російському, хоча у нас кредитні карти лише набирають популярність. При цьому дебетові (зарплатні) «пластики» не дуже-то шанують і інтернет-, і offline-магазини. Це пояснюють проведені на замовлення MasterCard компанією IMCA дослідження, які показали, що з кредиток росіяни витрачають в середньому на 30% більше коштів, ніж з дебетових карт. Також IMCA з'ясовано, що в Росії середньомісячний розмір витрат по одній кредитній карті становить близько 8,5 тис.руб., В той час як за дебетовою - на 2 тисячі менше. Для користуються пластиковою карткою не менше 4 разів на місяць, ці ж показники досягають 13,5 і 9,15 тис.руб. на кожну карту відповідно.

Однак продавці не єдина зацікавлена в цій системі сторона. Банки свідомо стимулюють клієнтське перевагу кредитного пластику, просто встановивши відсоток за зняття грошей з кредиток вище, ніж з дебетових карт. І власнику кредитки розплатитися нею здається економніше, ніж готівкою, що призводить до згаданого психологічного фактору.

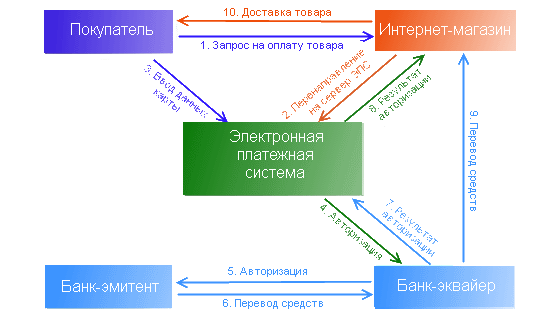

Зрозуміло, що все це подвійно зручно в інтернет-магазині: гроші з кредитки не тільки «легко» витрачаються, не потрібно брати в руки і саму карту. Поєднання вигоди інтернет-магазину і зручності клієнта в наявності: зайшов на потрібний сайт, вибрав товар і опцію «Оплатити за допомогою пластикової карти», ввів номер карти і - отримуй свою покупку. Ніде не мотався, грошей начебто не витрачав, а необхідну тобі річ вже привезли. Краса! Але, як водиться - з шипами ... Шипи ці, тобто недоліки, можуть боляче вколоти користувача втратою грошей, так як завжди є ризик втрати даних про кредитці. Ситуація ускладнюється ще й тим, що при електронному платежі по картці практично неможлива 100% -а ідентифікація платника, що завіряє, що платить він зі своєї карти. Інтернет-магазин теж може отримати укол у вигляді чарджбека (штраф, повернення). Від їх кількості безпосередньо залежить репутація інтернет-магазину, платіжної системи і банку-еквайра, аж до можливості подальшої роботи. Чарджбек виставляється в разі отримання відмови у здійсненні будь-якої покупки. Через відсутність чека з підписом при Інтернет-покупці це дає можливість зловмисникам (включаючи справжніх власників карт, який набрав з ким-небудь в змову) робити позначки, що «Я (справжній власник карти) не здійснював цієї покупки». За даними аналітиків, світовий збиток від шахрайства з кредитними картами вимірюється мільярдами доларів в рік. Так, за даними FTC, в США в 2003р. склав близько $ 50 млрд. У Росії аналогічний показник майже досяг $ 0,5 млн. (дані ГУБЕП), і це - з урахуванням тільки лише становлення вітчизняного ринку кредитного пластику в той час. FTC відзначає, що в США жертвою шахраїв в 2003р. став кожен восьмий власник кредиток. Настільки сумна статистика, зрозуміло, не може не позначитися на довірі користувачів до застосування електронних платежів. Разом з клієнтами від шахраїв страждають і всі інші учасники електронних платежів, особливо інтернет-магазини. Факторами, що сприяють збереженню числа споживачів послуг ЕРС, крім більших зручностей і менших витрат, виступають безпеку і конфіденційність розрахунків. Так що являє собою схема проходження електронного платежу і залучених до неї основних учасників? Прийом (обробка) пластикових карт як засобів оплати за Інтернет-товари / послуги - інтернет-еквайринг - включає:

У деяких випадках п'ятий учасник відсутня, але через велику ступеня ризику такі схеми зараз практично не використовуються. Наочно схема реалізації електронного платежу виглядає так: По суті процедура карткової ЕРС забезпечує безпеку передачі карткових даних до процесинг-центру банку-еквайра. На ділі реалізованих функцій значно більше, з безліччю сервісів, але гарантії - основне призначення систем. Виходить, карткові ЕРС виконують роль агента в управлінні операціями з картковим рахунком власника картки. Представники цього класу систем в Росії Cyberplat, Assist, Chronopay і ін. Оперують лише банківськими записами, але не самими грошима. На тлі традиційності інтернет-платежів за кордоном, де пластикові карти - основний платіжний засіб, у нас ці системи поки не набули широкого поширення. У нашій країні більш популярні типи електронних платіжних систем, що оперують з цифровою готівкою.

Використання цифрової готівки забезпечує керований рівень анонімності власника, що перешкоджає комп'ютерної злочинності, а потоки електронної готівки можна відстежувати в реальному режимі часу, що практично виключено при використанні «живих» грошей. Ці переваги на тлі масштабного шахрайства і привели до появи даного типу ЕПС, працюючих не з картками, а з власною валютою в еквіваленті до реальних грошей по зупиненого курсу. Зареєструвавшись в системі, клієнт отримує особистий інтернет-гаманець. У міру його поповнення знаходяться в ньому кошти можуть застосовуватися для оплати товарів і послуг в інтернет-магазинах системи. Поповнювати рахунок, в залежності від системи, можна особливою картою передоплати, банківським або поштовим переказом, готівкою в спеціальних кіосках або обмінних пунктах, і навіть банкоматами банків-партнерів ЄПС. Також існує величезна кількість електронних обмінних пунктів. Що стосується виведення грошей з електронного гаманця, то тут переважає максимальна вигода для системи. Для клієнта це незрозумілий і незручний процес, який може призвести до великими відсотками, мізерним кількістю способів виведення грошей та ін. Чого не скажеш про використання е-грошей з гаманець - тут варіантів предостатньо.

Переваги, однак, можуть мати зворотну сторону. Можливість анонімності платника, з одного боку, дозволяє йому робити відповідні покупки, а інтернет-магазину - піти від податків. З іншого боку, можливий обман клієнта магазинами-одноденками, не надавши оплачених товарів і послуг.

Цікаво, що спочатку e-гроші були задумані для оплати товарів / послуг в мережі Інтернет. Це пояснює помітне випередження динаміки ринку електронних платежів (70% -120%) розвиток електронної комерції (30% -45%). Проте, сама ідея цифрової готівки в існуючій сьогодні конструкції DigiCash, розробленої професором Д. Чаумом, безумовно перспективна. І навіть при наявності всіх існуючих недоліків, електронні гроші досить міцно увійшли в наше повсякденне життя.

Все ж перспективи розвитку і майбутнє таких систем не зовсім ясні. Незважаючи на високий рівень захисту цифрову готівку все одно крадуть, що представники платіжних систем пояснюють незнанням користувача інформаційної безпеки. Так що, перш за все, необхідно визначення їх юридичного статусу. Так, WebMoney називає себе «системою майнових прав», «Яндекс.Деньги» - «передплачений фінансовий продукт», і діяльність їх не регламентується центральним фінансовим інститутом країни. А адже оперуючи віртуальними одиницями, роль даних ЕРС в електронній комерції та товарно-грошовому обороті країни все зростає. При цьому існуюче в традиційній фінансовій системі шахрайство, швидше за все, знайде своє місце і в пропонованих системах майбутнього. Мінімізацію його поширення через забезпечення безпеки та конфіденційності розрахунків з використанням е-грошей можна вирішити розробкою законодавства і виробленням єдиних стандартів здійснення розрахунків.

Не можна заперечувати, що системи «цифрової готівки» вже завоювали свою аудиторію, ідеально підходячи для вирішення цілої низки завдань. Звичайно, повністю замінити готівку транзакції поки не вдається. Готівкові переклади досить недорогі, а їх витрати низькі в порівняння з вартістю покупки. Сьогодні кожна е-транзакція в середньому коштує близько 15 центів. Начебто недорого, але при вартості, скажімо, напою за 60 центів, це буде пристойна накрутка. Зате при дорогих покупках ефект буде зворотним. Замислюючись про розширення потенційної аудиторії ЕРС і враховуючи, що бізнесмени і урядові організації зазвичай розплачуються чеками або іншими безготівковими коштами, перехід з готівкових платежів на електронні слід очікувати, головним чином, в сфері домашніх господарств. Але це ще не все. якщо електронні платіжні системи виявляться дешевшими або зручними у використанні, ніж традиційні, то представники бізнес-середовища зможуть значно збільшити обсяг оборотних коштів і, в результаті, витрачати більше. У підсумку це призведе до збільшення їх сукупного доходу, що також сприятливо позначиться і на розвитку економіки в цілому. Однак збільшення продажів - не єдина перевага електронних платіжних механізмів. Їх застосування може істотно вплинути на скорочення витрат. Не секрет, що управління готівкою - дорогий, повільний і небезпечний процес. А системи, що дозволяють скоротити використання готівки, можуть скоротити витрати обігу, хоча і збільшать початкові капітальні витрати. Одним словом, від того, наскільки нові форми платежів дозволять скоротити сумарний обсяг витрат протягом короткострокового періоду, буде залежати бажання Інтернет-постачальників їх використовувати.

Підводячи підсумки, можна сказати, що в ряді випадків, користуватися системами цифрової готівки зручніше і простіше, ніж картковими. Повторимося, що для підвищення надійності цього ринку і ступеня довіри до нього користувачів необхідно чітке визначення юридичного статусу і правил гри для електронних платіжних систем, що оперують цифровою готівкою. На сьогоднішній день загальний стан ринкової ніші платіжних систем в Росії поки знаходиться на стадії розвитку. Відповідно, обсяг учасників і кількості проведених операцій в порівнянні з Північною Америкою і Західною Європою мізерно малий. Проте, спостерігаючи певний прогрес, можна очікувати, що вже скоро в Росії підвищиться рівень використання сегмента Інтернету, застосовуваного з метою ведення електронної комерції, одночасно з числом фінансових інститутів і якістю їх послуг.

За матеріалами сайту cnewsВсім привіт! Сьогодні ми поговоримо про електронні платіжні системи. Я розповім, для чого вони потрібні і якими бувають.

Віртуальні платіжні системи призначені для оплати послуг через Інтернет. Оскільки гроші переводяться на рахунок швидко, способом користуються великі компанії, оператори стільникового зв'язку, банки і т.д.

За схемою оплати вони діляться на:

У лексиконі економістів і простих користувачів інтернету вже міцно вкорінився термін « Електронні гроші»Або« ЕРС». В системі обертається не готівкова, а віртуальна валюта. Ці гроші люди швидко передають по Мережі з одного гаманця на інший. При бажанні кожна людина в будь-яку хвилину може обміняти електронні фінанси на готівкові та безготівкові кошти.

Платіжні системи в Інтернеті стали вже звичайною справою. Особливо вони популярні серед тих, хто по роботі або заради розваг проводить час в Мережі.

Використовуючи електронні платіжні системи, людина отримує такі вигоди:

Але є і ряд мінусів, через які багато хто не довіряють віртуальній валюті:

Використання

Практично всі віртуальні платіжні системи працюють однаково. Щоб почати користуватися будь-який з них, потрібно зареєструватися та створити гаманець.

Вибираючи «платіжку», слід керуватися її можливостями, щоб вона повністю задовольняла ваші потреби.

найпопулярнішими Електронна платіжна система в російськомовних країнах вважаються:

Реєстрація завжди безкоштовна. Після неї слід зрозуміти, як саме ви будете отримувати гроші за гаманець. Один з поширених варіантів - передати його номер роботодавцю.

Купуючи товари або оплачуючи послуги, потрібно поповнювати свої гаманці паперовими купюрами. Зробити це можна через:

Реєструючись в електронній системі, потрібно вводити тільки ті дані, які відповідають дійсності. Якщо виникне необхідність, технічна підтримка зажадає від користувача персональну інформацію. Коли власник рахунку не може пред'явити посвідчення особи, то його гаманець можуть заблокувати.

Тепер вам відомі всі теоретичні основи про платіжні системи. Вирішуйте самі, яку з них будете використовувати. Рекомендується зареєструватися відразу в декількох і подивитися на переваги кожної з систем.

Підписуйтесь на оновлення блогу, профіту вам!

Зараз електронні гроші стали одним з ключових способів оплати послуг, товарів і розваг. Електронними грошима дуже зручно оплачувати покупки в онлайн-магазинах. Ви ніколи не замислювалися, як з'явилися перші електронні валюти і платіжні системи? Як наш світ прийшов до такого результату? Кого можна назвати прабатьком електронних валют? Сьогодні ми розповімо вам цю цікаву історію появи і популяризації електронних грошей і платіжних систем в світі.

Зародження електронних грошей йде з початку 20 століття. У 1918 році Федеральний Резервний Банк США зробив переказ грошей телеграфним переказом. Іншим переказом - це такий спосіб переказу грошей, при якому кошти відправляються в будь-який куточок планети за допомогою кабельного трансферу між банками. Однак ще довгий час світ так і не бачив електронних грошей.

У 1972 році США знову відзначилися: Федеральний Резервний банк країни організував розрахункову плату з метою забезпечення комерційних банків, а також Національний банк країни електронною системою з обслуговування платіжних чеків. У той же час Європа теж почала обзаводитися подібними системами.

Як ми всі пам'ятаємо, в 90-х роках велику популярність набирала «всесвітня павутина». Не дивно: це було чимось новим і незвіданим, що надає великі можливості. І ці можливості реалізовували: створювалися нові послуги, які були безпосередньо пов'язані з інтернетом, почали з'являтися онлайн-магазини. І уявіть таку ситуацію: ви знайшли товар в інтернет-магазині, магазин базується в іншій країні. Як оплатити товар швидко і надійно? Потрібно було щось зовсім унікальне і оригінальне. Рішення не змусило довго чекати себе.

Перші електронні гроші став випускати Девід Чаум в 1994 році. Девід - доктор наук з інформатики та менеджменту Каліфорнійського університету. Випуск електронних валют Девід Чаум почав в рамках компанії

DigiCash , Їм же і заснованої. Перші електронні купюри отримали назвуeCash . Однойменну назву носила і платіжна система, яку в той час почали тестувати в районах західного узбережжя США.Уже через рік після впровадження електронних грошей американський банк

Makr Wwain Bancshares прийняв платіжну системуeCash . Перший рік експлуатації приніс непогані результати: 1000 користувачів та 90 магазинів. Але на сьогоднішній день ці цифри здаються дуже смішними, чи не так? Однак дітище Девіда Чаум не набрала тих оборотів, які він хотів бачити: компаніяDogiCash оголосила себе банкрутом. Але доктора наук з інформатики беззастережно всі називають батьком електронних грошей.банкрутство компанії

DogiCash , Чиїм підрозділом і вважалася електронна платіжна системаeCash , Дало поштовх до розвитку нових платіжних систем і унікальних ідей від нових авторів. Хто б міг подумати, що через 10-15 років електронна комерція стане буденною справою і встане на рівні тих же банків в реальному житті? Цим ми зобов'язані Девіду Чаум, який був новатором і полегшив покупки і оплату послуг в мережі.На місце платіжної системи

eCash зараз прийшли імениті світові сервісиPayPal, MoneyBookers та інші. На території пострадянського простору воліютьWebMoney і Яндекс.Деньги.За допомогою електронних грошей ми можемо в будь-який час оплатити наші рахунки, різні інтернет послуги і, наприклад, послуги ЖКГ. Також нам став підвладний швидкий платіж штрафів ГИБДД. Тепер перед нами відкриті всі двері для швидких покупок в мережі, а також не менше швидкого, якісного та надійного переказу коштів родичам, близьким і друзям.

Привіт, шановні читачі блогу сайт. Електронні гроші все щільніше входять в наше життя. Пов'язано це насамперед з розвитком інтернету (), який зараз став одним з найбільш необхідним атрибутів нашого життя. Причому він вже давно переступив той рівень, коли ми там тільки черпали знання. Тепер ми в мережі живемо - спілкуємося, купуємо, продаємо, оплачуємо послуги, заводимо друзів, і т.д., і т.п. Цілком логічно, що в цьому середовищі виникають свої системи взаємних платежів, що дозволяють відійти від примітивного бартеру.

Починалося все вже дуже давно (в основному в кінці минулого і початку цього тисячоліття). У той час в інтернеті починали активно розвиватися грошові відносини (електронна комерція, і т.п.) і єдиною доступною формою оплати були пластикові карти. Поява варіантів інтернет-грошей дозволило істотно спростити процес оплати і отримання платежів.

Зараз же різні електронні гаманці пропонують вам використовувати лежать на них гроші не тільки для будь-яких операцій всередині інтернету, але в реальному житті. Так, наприклад, система прив'язану до рахунку, з якої можна буде оплачувати свої покупки в реалі (супермаркеті, бутику, заправках і інших місцях, де приймають до оплати карти). Власне, подібні послуги пропонують вже багато платіжні системи.

На даний момент платіжних систем в одній тільки Росії вже кілька десятків, а вже в світі і того більше. Звичайно ж, на слуху далеко не всі з них, але сам факт, що є конкуренція, дає звичайним користувачам електронних платежів певні преференції (всякі плюшки для заманухи), яких могло б не бути при відсутності боротьби за клієнта. Звичайно ж, в рамках однієї статті висвітлити всіх гравців не вийде, але найпопулярніших ми розглянемо обов'язково. В кінці публікації я також запропоную вам віддати голос за ту інтернет-валюту, яку вважаєте за краще особисто ви.

У Росії можна виділити кілька лідируючих платіжних систем, але ось розставити їх на свої суворі місця, думаю, навряд чи вийде. В кожному окремому випадку потрібно буде вибирати саме під свої потреби. Наприклад, Ківі в істину є «народної» системою і з нею працюють всі, хто знає що таке термінали прийому платежів. У той же час Вебмані використовують практично всі, хто заробляє в російськомовній частині рунета. Своя аудиторія є і у Яндекс Грошей, і у інших електронних гаманців. Але про все по порядку.

Якщо основні нарікання по роботі з Ківі (і багатьох інших систем) відносяться до роботи їх служби техпідтримки, то в платіжній системі Вебмані основною проблемою є. Особисто я для себе цю проблему вирішив, що не дозволяє провести жодного платежу або авторизації на сайтах без підтвердження цієї дії на моєму мобільному телефоні (приходить код підтвердження у вигляді СМС, або ви ставите спеціальний додаток на телефон для його генерації).

Також безпеку і збереження цих електронних грошей залежить. Всього їх кілька, і про деякі з них я в свій час досить докладно писав:

Також потрібно розуміти, що існують різні інтернет-валюти, які знаходяться в обігу всередині цієї системи. Валюти, природно, умовні (по суті, це всього лише титульні знаки), але жорстко прив'язані до офіційного курсу збігаються з ними валют реальних.

Основними, природно, є долари (WMZ) і рублі (WMR), але також мають ходіння і євро (WME), гривні (WMU), білоруські рублі (WMB) і ін. У зв'язку з цим дуже часто виникає необхідність. Про найбільш вигідних способах цього дійства читайте в наведеній статті.

Особисто мене ця система залучає тим, що можна прив'язати до свого гаманця пластикову карту, щоб потім можна було за допомогою неї розплачуватися в магазині і у всіх інших місцях, де приймають MasterCard. При цьому рахунок на електронному гаманці прирівнюється до балансу на карті і ніяких відсотків за таке її використання не стягується (комісія стягується тільки при знятті грошей через банкомат). На мій погляд, дуже зручний спосіб виведення зароблених в інтернеті грошей.

Дана платіжна система дозволяє вводити і виводити кошти безліччю способів, а також оплачувати багато послуг і товари. Є додаток для мобільного телефона, Яке дозволяє зручно працювати зі своїм електронним гаманцем без необхідності завантажувати браузер. А взагалі про те, читайте в наведеній статті.

P.S. Власне, у кожного з вас напевно є своє власне суб'єктивна думка з приводу описаних вище сервісів, тому пропоную вам взяти участь в голосуванні за кращу платіжну систему рунету:

Раніше виводити гроші з адсенс було досить-таки незручно, але після підключення Рапіди все стало просто чудово (правда, тільки для жителів Росії). Справа в тому, що в системі Rapida можна налаштувати шаблони платежів для транзиту електронних грошей з адсенс на будь-які зручні для вас кінцеві варіанти їх переведення в готівку. Причому шаблони виконуються автоматично при надходженні платежу з контекстної системи Гугла.

Payza (Alertpay) - ще одна анонімна система інтернет-платежів, рахунок в якій може відкрити кожен бажаючий. Утворилася ця компанія недавно за рахунок злиття Alertpay і ще однієї схожої системи. Введення засобів на рахунок здійснюється шляхом прив'язки до нього банківської карти.

Основне і рунеті може полягати в отримання зароблених за кордоном інтернет-грошей, їх висновок або переклад іншому користувачеві даної системи. Має місце бути проблема з виведенням на пострадянському просторі, але вона цілком вирішувана. Опишу все більш детально в огляді цих ел.денег, який з'явиться, я сподіваюся, незабаром.

P.S. Ну, і укладанні пропоную Вам висловити свою думку з приводу наявних на ринку міжнародних електронних платіжних систем:

Удачі вам! До швидких зустрічей на сторінках блогу сайт

Відправити

Класснуть

Лінкануть

запинаючись

Більшість користувачів інтернету активно використовують системи віртуальної оплати. Електронні гроші підходять для миттєвих платіжних операцій в системі зі свого гаманця і багатьом замінюють банківські карти або рахунки. Є велика кількість російських і зарубіжних онлайн систем, за допомогою яких легко можна оплачувати покупки, отримувати перекази та інше. Перш ніж почати використовувати віртуальні кошти, варто детально вивчити особливості різних сервісів.

Чи не кожен росіянин знайомий з поняттям віртуальних грошей і можливостями щодо їх використання. Варто зазначити, що такий вид заміни рублів або іноземної валюти відрізняється від монет і банкнот тим, що зберігає їх власник на окремому «віртуальному» ресурсі. Електронні гроші - це зобов'язання, Які бере на себе організація-емітент, у вигляді коштів, що знаходяться в розпорядженні користувача, що зберігаються на онлайн ресурсі. Цей сегмент - частина ринку віртуальних платіжних систем.

Визначення відноситься до транзакції, виконується вона за допомогою цифрових комунікацій. Віртуальні гроші користувача можуть бути дебітом або кредитом. Вони не є традиційними грошима в загальноприйнятій валюті, а являють собою платіжні засоби, сертифікати або чеки (залежати це може від правил законодавства і конкретної ЕРС). Функції розрахункових інструментів не відрізняються від емітованих Центробанком монет або купюр.

Сучасними грошовими системами такі платіжні засоби сприймаються як гроші, які не підлягають розміну, мають кредитну основу, служать для розрахунків, Звернення, накопичення, володіють певним рівнем надійності. Віртуальні гроші мають наступні характеристики:

У віртуальних грошей властивості грунтуються на традиційних і відносно нові:

Феномен віртуальних грошей почав вивчатися фінансовими організаціями з 1993 року. Спочатку електронними платіжними засобами вважалися передплачені пластикові карти. В результаті аналізу віртуальна готівку придбала правовий статус в 1994 році. Вивчаючи технологічні схеми використання передплачених карток, банки прийняли рішення про те, що при поширенні таких платіжних систем потрібно постійний контроль їх розвитку та змін. Це потрібно для збереження цілісності продуктів.

З 1993 року почався активний розвиток віртуальних грошей не тільки на базі смарт-карт, але і базуються на мережах. Через три роки центробанки Європи вирішили провести моніторинг ЕРС різних країн світу. Після цього аналіз розвитку віртуальних грошей став традиційним процесом. Спочатку дані моніторингів були конфіденційні, але з 2000 року до них відкрили спільний доступ. На даний момент віртуальними грошима постійно або періодично користуються жителі 37 країн.

На території РФ протягом 13-ти років онлайн гроші розвивалися від магнітних пластикових карток, які емітували одиничними організаціями, до глобальних інтернет систем. Уже в 1993 році росіяни почали використовувати перші схожі грошові кошти. Приблизно цим же періодом датуються перші згадки в пресі про гроші на базі смарт-карт. До 1999 року платіжні системи активно розвиваються, витісняючи банківські продукти з ринку. У 2000-х роках починають використовуватися електронні гроші на базі мереж.

Як правило, до будь-яких віртуальних грошей застосовуються наступні класифікації:

![]()

На території Росії найпопулярнішими є такі платіжні системи:

Цей різновид цифрових грошей є пластикові носії з мікропроцесором, на якому записаний еквівалент вартості, сплаченої клієнтом вихідної організації-емітенту заздалегідь. Випускаються карти банками або небанківськими організаціями. За допомогою пластику клієнт може оплачувати покупки та послуги у всіх точках прийому такого платіжного інструменту. Карти випускається багатоцільові або фірмові (телефонні, наприклад). Інструмент підходить для того щоб зробити платіжну операцію або перевести в готівку кошти через банкомат.

Серед різноманіття пластикових карт виділяють два види: дебетові (для зберігання власних коштів, Накопичень, розрахунків) і кредитні (власник пластика витрачає гроші в рамках певного ліміту, який зобов'язаний буде відшкодувати потім організації-емітенту). Популярний варіант цифрової готівки на базі смарт-карт - продукти платіжних систем VisaCash і Mondex.

Щоб використовувати такий варіант грошових коштів, Користувачеві потрібно встановити спеціальну програму на свій смартфон або комп'ютер. Гроші підходять для покупок в інтерн-магазинах, віртуальних казино, іграх та інших операцій. Вони є багатоцільовими і приймаються не тільки організаціями емітентами, а й іншими компаніями. серед найвідоміших електронних платіжних систем на базі мереж можна виділити: Яндекс.Деньги, Webmoney, Cybercash, Rupay. Даний вид сервісів відрізняється високим рівнем безпеки.

Існує ще одна класифікація віртуальних грошей. Їх поділяють на фіатние і нефіатние. До першого різновиду відносяться грошові одиниці конкретної країни, виражені національною валютою. Емісія, звернення, переведення в готівку і конвертація фіатних грошей забезпечується державним законодавством. Другий варіант - це валюта, емітована недержавної платіжною системою. Урядові органи різних країн контролюють випуск і обіг нефіатних грошейпевною мірою. Даний варіант відноситься до різновиду кредитних грошей.

З вересня 2011 року електронні платіжні системи контролюються федеральним законом № 161. У ньому відображені всі вимоги до організацій-емітентів і проведення грошових операцій. Раніше дана галузь контролювалася різними законами, але зі вступом в силу проекту «Про національну платіжну систему» він став єдиним регулюючим відносини сторін документом.

З правової точки зору електронні гроші - це безстрокові зобов'язання емітента перед користувачами платіжних систем. Емісія грошових коштів здійснюється в якості кредитного ліміту або суми зобов'язань. Звернення віртуальних грошей виконують шляхом уступки права вимоги до емітента. Облік здійснюється за допомогою спеціального програмного забезпечення або електронних пристроїв.Що стосується матеріальної форми віртуальних грошей, то вона являє собою інформацію, яка доступна користувачам цілодобово.

Економічний статус віртуальних грошей - це платіжний інструмент, який має властивості традиційних засобів або платіжних інструментів, в залежності від обраного способу реалізації. З готівкою віртуальну валюту об'єднує те, що користувачі можуть проводити розрахунки без використання банківських систем. З традиційними платіжними інструментами електронні грошові кошти схожі тим, що перевести суму або зробити платіж клієнт може без відкриття рахунку в фінансових установах.

Як правило, електронні грошові кошти застосовуються в сфері онлайн бізнесу. Розглядають цей платіжний інструмент як одну з форм ринкового господарства.За допомогою віртуальних грошей можна здійснювати розрахунки між клієнтами і компаніями, уникнувши при цьому великої кількості зайвих витрат або втрати часу. За рахунок технічної складової електронні платежі проводяться миттєво, що відрізняє цей спосіб від банківських операцій.

Одна з причин, чому росіяни починають використовувати електронні грошові системи, - це можливість миттєво здійснити платіж через інтернет. Послуга доступна цілодобово. Відправляти гроші можна на будь-які інші рахунки за реквізитами організацій, приватних осіб, на інші гаманці, у вигляді оплат за послуги ЖКГ або стільниковий зв'язок та інше. Всі операції зберігаються системою і відслідковуються.Замість традиційного підпису клієнта використовується ЕЦП - найнадійніший спосіб захисту коштів користувачів.

Ще один варіант використання віртуальних грошових коштів - кредитки. За допомогою фізичного пластикового носія власник електронного гаманця може витрачати віртуальні заощадження при оплаті покупок в супермаркетах, готелях і всюди, де приймаються банківські картки. Однак в цьому випадку важливо не передавати особисті дані третім особам, щоб не втратити гроші. Особливо небезпечно зберігати реквізити подібних карток в інтернет магазинах.

Термінали швидкого обслуговування і банкомати - ще один зручний спосіб використання своїх віртуальних заощаджень. Щоб отримати готівку, потрібно в платіжній системі випустити онлайн карту з банківськими реквізитами, але без фізичного носія. Оформляється вона миттєво і дозволяє не тільки отримувати готівку через банкомати, а й оплачувати покупки по інтернету. За допомогою банківських терміналів користувачі можуть не тільки виводити гроші з віртуальних гаманців, але і поповнювати онлайн рахунку.

Щоб отримати готівку в касах фінансових установ, можна розглянути такий варіант використання електронних заощаджень, як виписка банківських чеків. Способів в цьому випадку є кілька:

Кожна система має свої принципи функціонування. Як правило, засновники таких небанківських платіжних сервісів вводять свою цифрову валюту (біткоіни, DigiCash, вебмоні, акредитиви, сертифікати, E-Gold). Справа в тому, що вважати електронні грошові кошти рублями або доларами незаконно. фактично користувачі можуть сподіватися лише на те, що ЕРС піклується про свою репутацію, Адже законодавчі гарантії відсутні повністю.

Принципи роботи різних платіжних систем схожі. Засновники проводять емісію власної валюти, після чого організовується хмарна фінансова структура, яка включає наступне:

Щоб створити онлайн гаманець, користувачеві потрібно заповнити анкету, вказавши особисті дані і номер телефону. Варто відзначити, що спочатку клієнт отримує анонімний доступ до платежів в системі, тому паспортні дані часто не перевіряються. Однак для переходу на більш високий рівень і отримання доступу до всіх можливостей системи потрібно пройти ідентифікацію. додатково можна прив'язати до гаманця свою банківську карту . Такий варіант не передбачається сервісом PayPal, але в платіжних системах Яндекс.Деньги або WebMoney послуга доступна.

Процедура використання електронного накопичувача включає наступні етапи:

Якщо прибуткові та видаткові операції з електронними гаманцями проводити легко прямо через сайт, то переведення в готівку наявних грошей вимагає допомоги фінансової установи або наявності банкомату. Виведення коштів проводиться на рахунок, карту або мобільний клієнта за реквізитами.Крім того, допускається використання пунктів прийому платежів. У цьому випадку користувач повинен перерахувати гроші на свій гаманець і отримати пароль для переведення в готівку.

Як правило, клієнту для виведення коштів з електронного гаманця потрібно:

Сучасні користувачі, які не знають, як зняти гроші з електронного гаманця, можуть застосувати один з представлених нижче способів:

Застосування онлайн систем має свої гідності й недоліки.Перш ніж заводити віртуальний гаманець, варто ознайомитися з ними. Серед найважливіших переваг можна виділити наступне:

Серед недоліків застосування ЕРС варто відзначити наступне:

| Статті по темі: | |

|

Салат зі свіжої цвітної капусти з овочами

Салат з цвітної капусти з овочами Додатково: Апетитний салат з ... Салат із зелених помідорів на зиму з морквою, цибулею і перцем

Якщо у вас є в засіках баночка солоних зелених помідор, то їх можна ... «Інвалідність з дитинства» як експертна проблема

За останні кілька років багатьма людьми була оформлена 2 група ... | |